投资者正加大对低流动性另类资产的投资

低利率环境下,投资者的投资组合构成已经发生变化。投资者在信贷曲线上走得更远,为寻求收益,他们开始转向高收益债以及期限更长的国债1。同时,尽管固定收益资产配置仍然重要,但其在投资者的组合中已呈下降趋势。

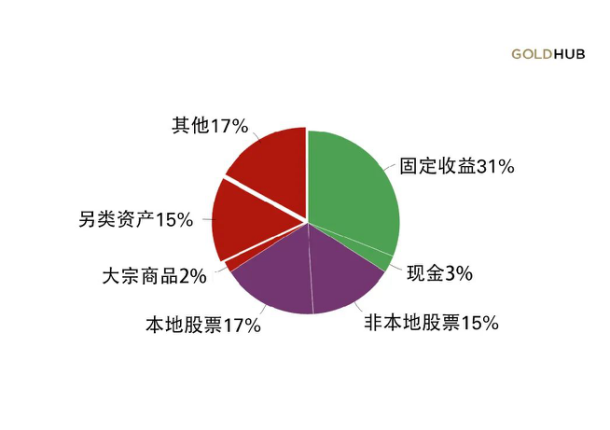

格林威治联盟2和美世3的数据,以及消费者一对一访谈和一些国际会议的消息表明,投资者对固定收益资产配置的减少,而其对另类资产和“其他”资产(如实物资产和基础设施)的投资持续增长。最近我们与格林威治联盟合作的一项市场调研结果显示,许多受访者的目标是在未来三年内将其投资组合的三分之一用于配置另类资产和其他资产(图1)。但我们应该考虑上述投资的流动性,尤其是当我们正在步入高通胀时期之际。

大部分另类投资曾有助于提高投资组合表现,但它们的流动性通常要低得多。加上上述投资者在固定收益资产配置上的变化,许多投资组合的波动和久期风险也在上升,同时整体流动性降低。

低流动性资产的优劣势

非公开市场的投资期限通常较长,并含有一定的低流动性溢价。这对投资者的吸引力部分在于其不像上市股票那样逐日盯市(MTM),但这也可能会造成单个资产及整个投资组合的真实波动与估值的低估。这反过来又会在市场进入避险情绪时产生问题。

全球金融危机(GFC)以来,投资者经常问对冲基金和私募基金经理的主要问题是:“你需要多久才能平掉所有仓位?”。问出这一问题主要是因为投资者对对手方风险的担忧,且在基金需要变现时,低流动资产往往难以快速平仓。如今这仍然是个问题。在格林威治联盟的调研中,42%的投资者将流动性问题列为他们长期配置决策的三大驱动因素之一。

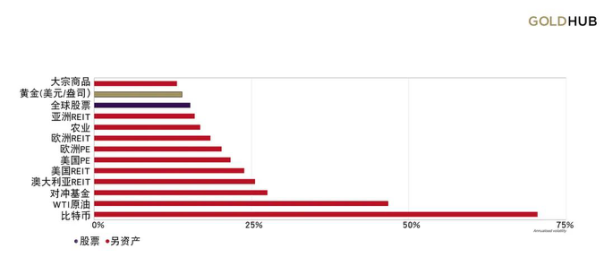

投资者正尝试涉足更多高波动资产,如加密货币、非同质代币(NFTs)、农田、收藏品等,流动性问题便进一步凸显,这些资产可能需要投入大量时间来购买或出售,并存在不同程度的买卖价差。而黄金或许是这个问题最好的答案。

黄金的波动性低于几乎所有另类资产,与全球股市波动性相当甚至更低(图2)。

配置黄金来改善投资组合流动性

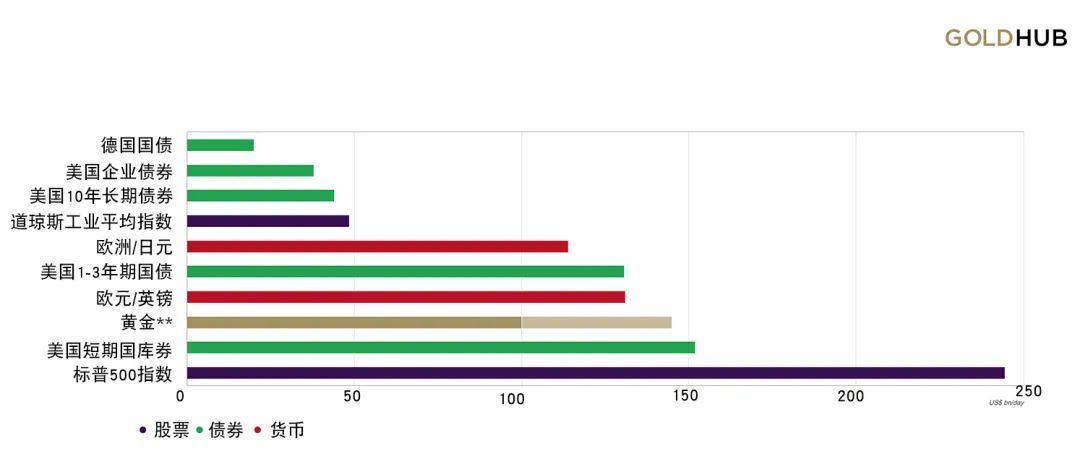

我们之所以强调资金向非流动性资产转移,是因为黄金在市场大跌时可以快速变现并提供流动性。黄金的日均成交量超过1,000亿美元4,而最常见的黄金交易形式,即黄金ETF和黄金期货,日均成交额为570亿美元5。黄金往往会缓冲投资组合的损失,也通常是投资者加仓其他投资或投资陷入危机的公司股票及其他资产时首选的之一(图3)。在市场大幅抛售的初期阶段且黄金也下跌时,最常见的问题是:“为什么金价没上涨?”。在这种情况下,投资者有时会因其能够快速变现的高流动性特征而选择平仓部分黄金。但从历史经验来看,金价在这之后往往会迅速反弹,改善投资组合的整体表现。

相关的典型例子之一便是2020年3月由疫情引发的市场大跌。随着市场崩盘,黄金在七个交易日内大幅下跌12%(波峰至波谷)6,但在月末又恢复了平静7。但同时,月末时标普500指数下跌13%,全球对冲基金损失6%,上市私募基金损失29%8。此时黄金会降低整个投资组合的波动性9。此外,在抄底一些资产之际配置黄金也可以有效提高2020年投资收益;许多资产在2020年的显著下跌后实现了大幅上涨,其中金价自身便上涨了25%之多10。

在追求收益的过程中

黄金的高流动性凸显其战略投资价值

许多另类投资比在交易所上市的资产的流动性差,但很可能在投资组合中占较大比例。虽然从历史角度来看,这种投资是合理的,但组合的流动性很可能会降低。黄金是一项成熟的投资组合风险分散和对冲工具,并已带来了长期的正向回报。

随着投资者的组合构成发生变化,黄金的高流动性进一步凸显了其在投资组合中的战略价值。