10月金价依然坚挺

10月金价继续上涨,突破此前创下的历史新高,最终收涨4.0%,达2,734美元/盎司(表1)。

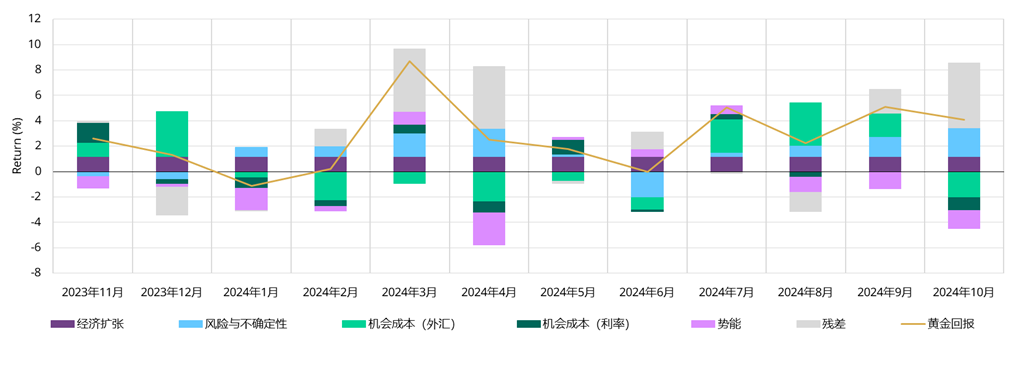

此次金价上涨伴随着罕见的美元、债券收益率和股票市场同步走高,这也在我们短期金价表现归因模型(GRAM)所显示的大量残差中可见一斑(见图1)。根据GRAM模型,与收益率和汇率相关的机会成本以及势能因素均拖累了金价的表现;唯有风险与不确定性、持续存在的经济扩张,更高的盈亏平衡通胀率和地缘政治风险作用,对黄金回报率产生了积极影响。

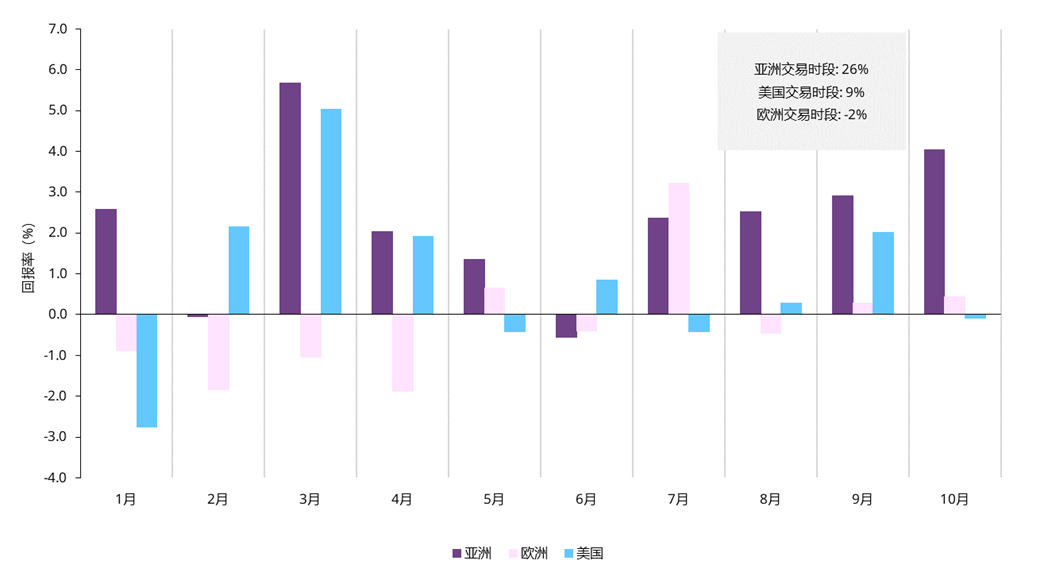

图5显示,金价波动大部分发生在亚洲晚盘和欧洲早盘交易时段。这至少部分解释了黄金回报为何越来越频繁地与其通常依赖的短期驱动因素(即利率和美元,通常受美国主导)出现脱钩。美国大选前的风险溢价也可能是驱动因素之一。10月,全球黄金ETF持续流入,美国和中国是主要的贡献来源,但北美地区的流入量(截至10月31日为30吨)被纽约商品交易所(COMEX)期货仓位削减40吨所抵消,这进一步表明10月的金价上涨主要受亚洲市场影响。

表1: 10月金价强劲涨势未曾放缓,在主要货币中表现尤为明显,美元金价上涨也反映了这一态势

以各货币计价的金价表现*

| | 美元(盎司) | 欧元(盎司) | 日元(克) | 英镑(盎司) | 加元(盎司) | 瑞士法郎(盎司) | 卢比(10克) | 人民币(克) | 土耳其里拉(盎司) | 澳元(盎司) |

| 10月金价 | 2,734 | 2,517 | 13,376 | 2,126 | 3,807 | 2,366 | 73,915 | 626 | 92,660 | 4.163 |

| 10月回报 | 4.0% | 6.7% | 10.5% | 8.3% | 7.2% | | | 5.4 | 4.1% | 9.9% |

| 年初至今回报 | 31.6% | 33.7% | 41.9% | 30.2% | 38.3% | 35.3% | 32.9% | 31.9% | 52.6% | 36.5% |

* 截至2024年10月31日。计算基于以当地货币计价的LBMA午盘金价。

来源: 彭博社, ICE基准管理局, 世界黄金协会

图1: 尽管美元走强且美国国债收益率上升,但10月金价仍受到地缘政治因素和亚洲活跃交易的推动而实现上涨

多因素模型详细列举了金价月度回报的驱动因素*

黄金与美国大选

本周(11月5日)将进行美国大选,势必将引发一定的市场波动。在这样一个两极分化且结果非此即彼的特殊时期,坚定看好资产走势或许没有太大意义。因此我们猜测在此情况下,许多投资者会更青睐黄金和其他对冲工具所带来的安全保障。

我们的最新分析发现,黄金在过往大选后的短期走势并没有明显规律。只有在尘埃落定——财政政策和货币政策变得明朗后,黄金才会根据这些信号作出反应。我们依然认为,两党政府提出的财政计划均将继续吸引投资者关注黄金。

记录金价涨势

我们将本月《黄金市场评论》的发布时间推迟至美国大选之后,此处我们想先通过数据回顾一下黄金在2024年的非凡表现。

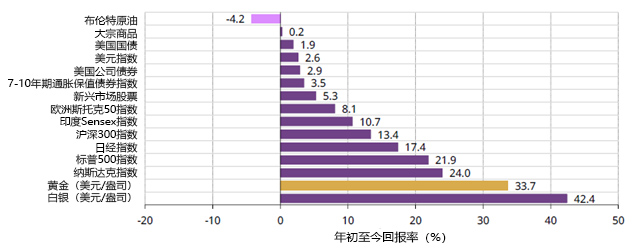

表现最佳资产

2024年黄金表现出色,成为年度最佳资产之一。考虑到在风险资产表现积极、美元走强且债券收益率上升的情况下(见图2),金价仍得以上涨,这也使得黄金的表现更为引人注目。金价上涨的原因包括:

- 央行购金热潮

- 亚洲对黄金的需求强劲且具有韧性,主要体现在中国投资者对金条和金币的购买,以及印度买家利用进口关税下调的机会展开购金活动;我们最新的《全球黄金需求趋势报告》对此进行了详细阐述

- 各国重大选举以及中东地区冲突等引发的地缘政治紧张局势等因素,均促进了黄金买入且抑制了黄金抛售

图 2: 黄金成为2024年表现最佳的资产之一

今年截至目前各类资产的表现(以美元计价)

再创新高

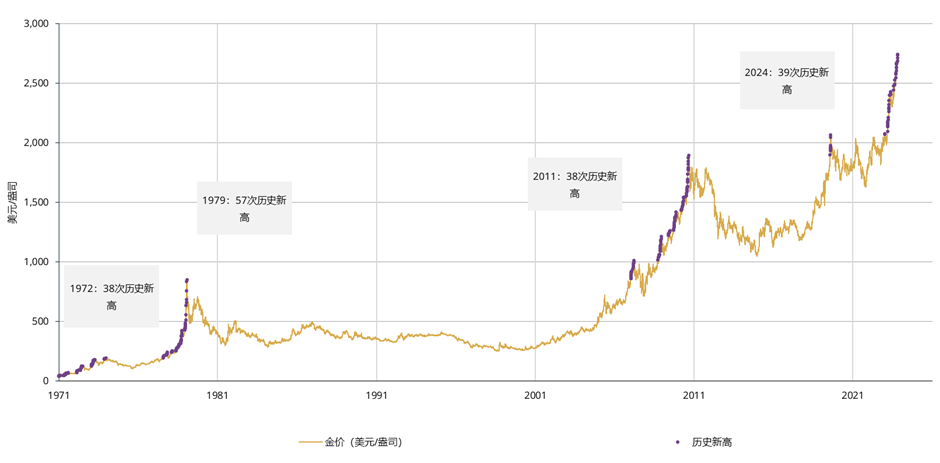

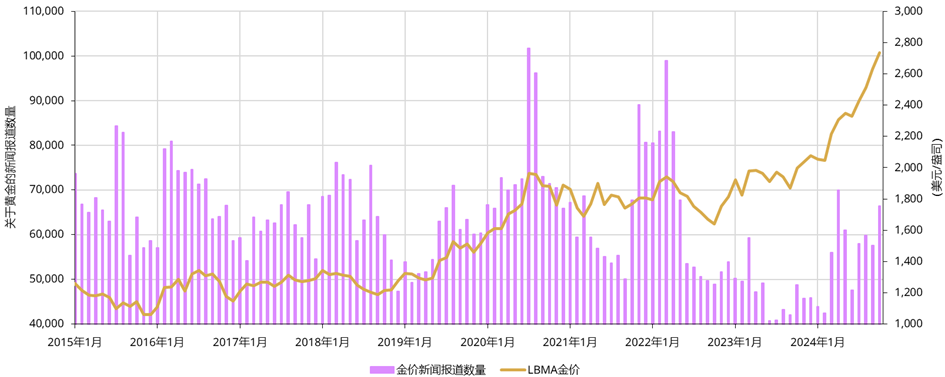

今年以来,美元金价已创下39次历史新高,这一数字仅次于1979年的57次,紧随其后的便是1972年和2011年,均为38次(图3)。金价在3月、9月和10月创下新高的次数最多,各达到8次。这些统计数据对于部分人群来说或许意义有限,但其往往有助于带动媒体报道和市场情绪,毕竟谁不喜欢看到新的记录被打破呢?但这次的情况呈现出一些不同之处:首先,以往创纪录的年份往往伴随着强劲的投资需求,而今年西方市场的黄金ETF流入相对滞后,零售投资需求也未显著回暖;此外,与黄金近十年来首次创下历史新高的2020年相比,如今的媒体关注度(西方媒体尤其如此)已大不如前,或许这表明当前的市场情绪仍较为冷静(图4)。

图3:今年截至目前金价已创下39次新高,成为史上年度新高次数第二多的年份

金价及创新高的收盘价*

图4: 与2020年上涨期间相比,今年金价屡创新高却未能激发出媒体同样的热情

新闻、社交媒体以及彭博终端上对关键词“黄金”的搜索

时间至关重要

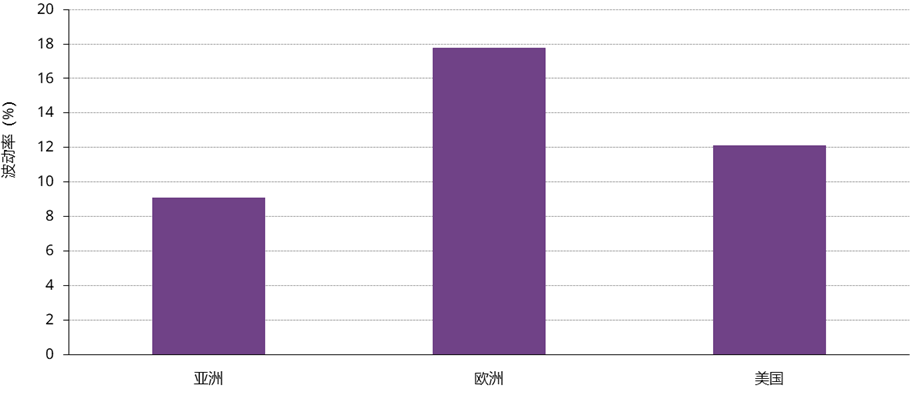

10月黄金回报率的最大涨幅主要出现在亚洲交易时段(图5)。但金价的大部分波动则发生在欧洲和美国交易时段(图6),这与新兴市场投资者和央行购金推动金价上涨的说法一致,尽管西方市场的交易通常会产生最频繁的短期波动。

图5:2024年黄金回报主要受亚洲交易时段推动,尤其是10月份

按地区交易时段划分的20分钟日内现货黄金中间价累计回报率*

图6: 黄金回报率主要由东方市场主导,而金价的波动性则由西方市场主导

按地区交易时段划分的20分钟日内现货黄金中间价年化回报波动率*

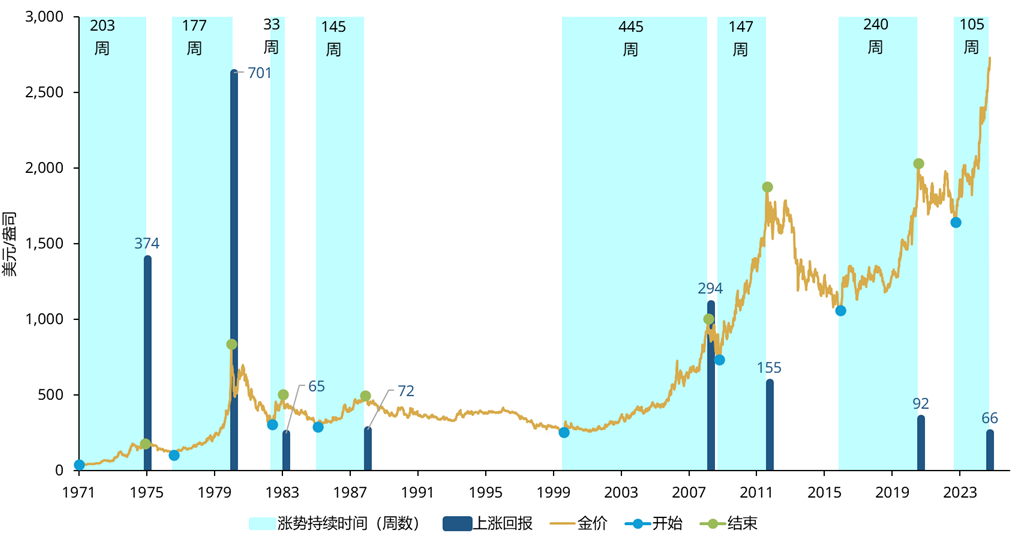

小规模的强劲涨势

回顾2024年之前即此轮涨势开始之时,尽管表现亮眼,但与历史上的黄金牛市相比却相对逊色,无论是在涨幅还是持续时间上,均低于除1983年以外的每一轮大涨(图7)。这在一定程度上是可以理解的,因为许多西方投资者对参与此轮行情持观望态度;其中一些人可能误判了上涨的原因,另一些则担心已错失良机。

图7: 此轮涨势表现亮眼,但与以往相比则相对逊色

自1971年以来的金价和黄金牛市涨势*

总结

2024年,黄金在亚洲活跃交易时段的主要推动作用下表现强劲。在美国国债收益率高企、美元坚挺,且西方投资者迄今行动依然保守的情况下,各经济体央行、新兴市场金条和金币投资者以及其他投资者则在推动金价上涨方面发挥了重要作用。但值得注意的是:

- 与以往相比,今年的上涨行情相对较低

- 与2020年金价首次突破十多年来的新高相比,今年媒体报道和西方投资者的参与度都相对较低,这表明市场情绪并未过度高涨

- 期货市场的净多仓敞口有所增加,但相较于净空仓敞口的增加,其对金价走势的预测能力要弱得多

- 支撑黄金强劲需求的条件依然存在,包括地缘政治风险加剧、股市估值过高、西方投资者黄金持有量低以及央行购金等因素