你问我答: 全球金矿产量是否正在见顶?

7 一月, 2026. 12:00

引言

近年来,全球金矿产量保持稳定。尽管受到疫情、安全停产和劳工行动带来的短期影响,但在2018年至2024年间,矿产金产量的年均同比变化有限。

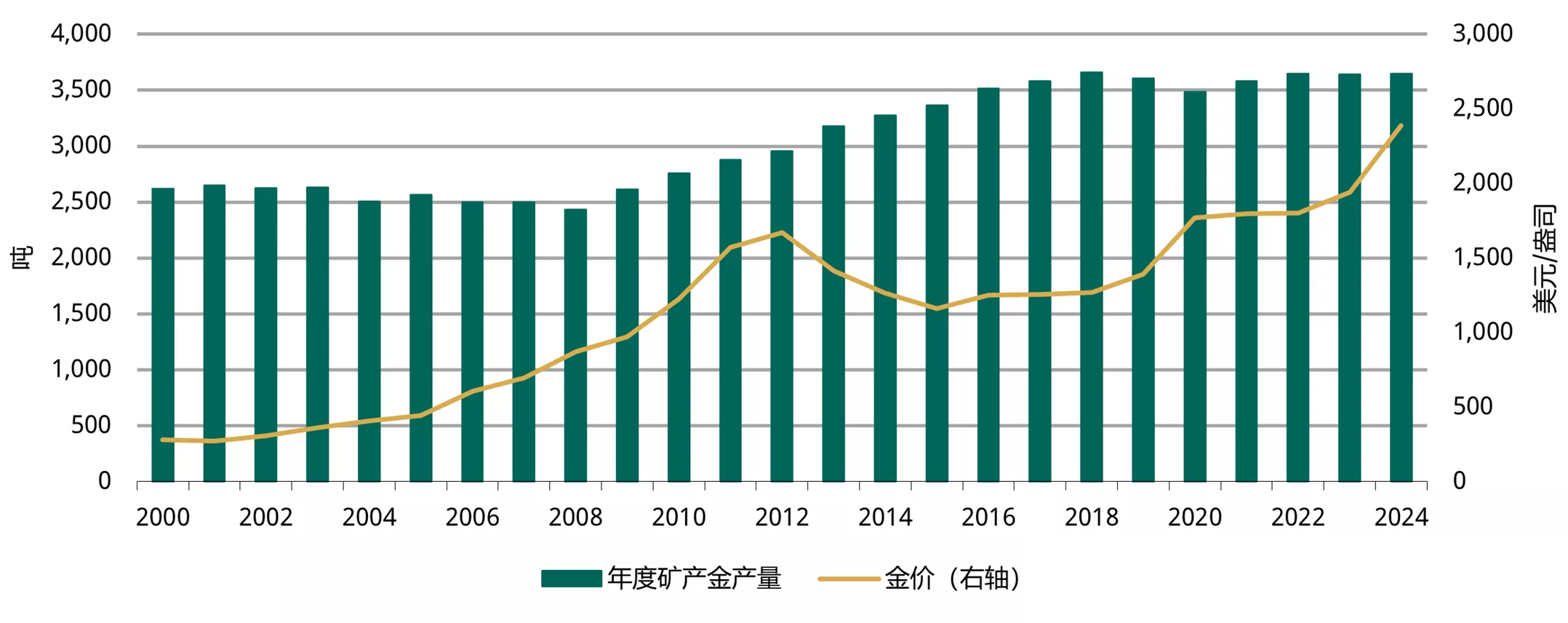

2024年,矿产金产量达到3,645吨,年同比增长4吨,成为历史第二高年产量 -历史纪录创于2018,当年金矿产量达3,658(图1)。2025年前三季度,黄金总产量为2,717吨,同比增加16吨。在金价飙升的背景下,我们却仅观察到矿产金产量的这种温和增长,这引发了若干关键问题,即金矿产量是否正接近其极限,以及这对未来的黄金供应又意味着什么?

图1:2024年矿产金产量温和回升

来源:金属聚焦公司,Refinitiv GFMS,世界黄金协会

全球金矿产量是否正在见顶?

我们认为,基于前三季度的数据和趋势,2025年矿产金产量有可能创下新的历史纪录。这一观点得到了以下关键驱动因素的支持:

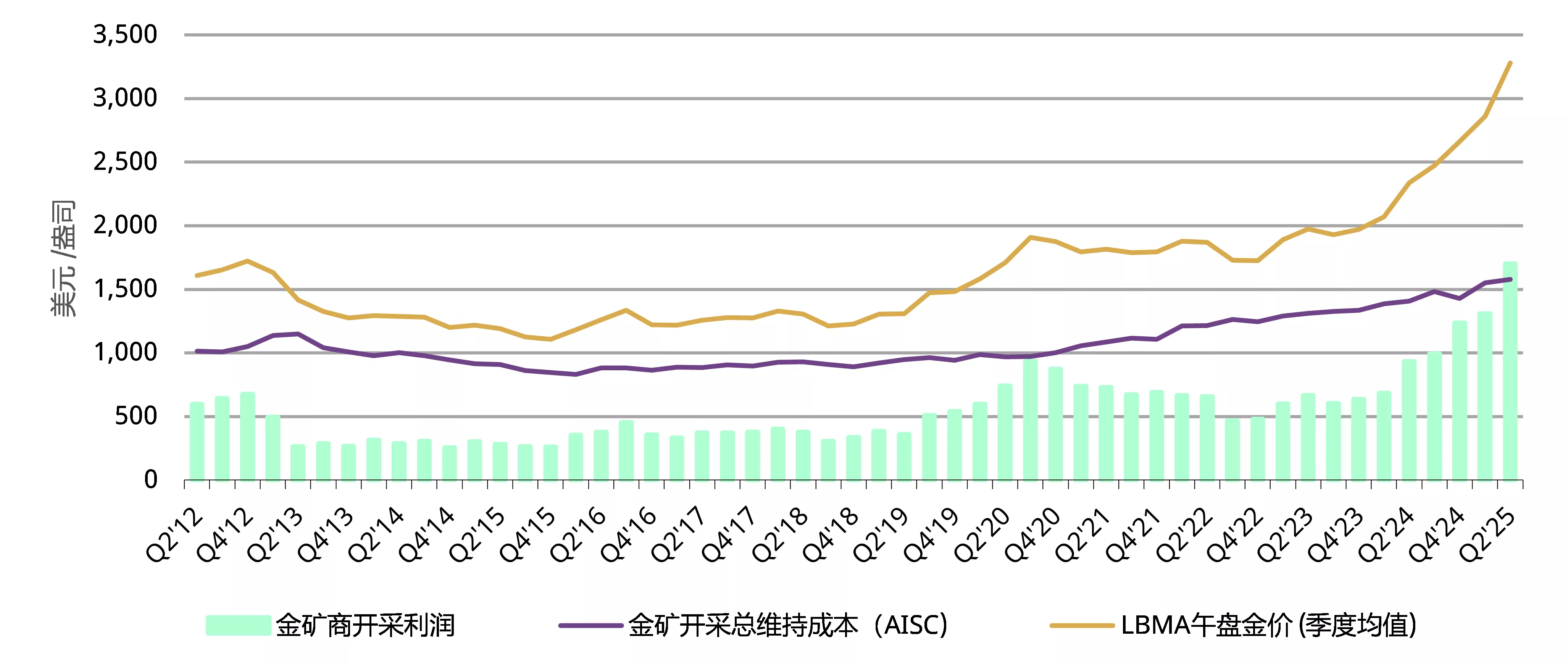

- 矿商的利润率上升(图2)

- 新项目投产(尤其是在加拿大)

- 其他地区的项目扩张

- 手工和小规模采金(ASGM)产量增加,这一点我们已在《全球黄金需求趋势2025年三季度报告》中指出

尽管制裁等风险可能延缓开采进程,但俄罗斯等地区新矿山的额外产出仍可能会进一步推高总产量。话虽如此,2025年期间部分地区矿山的停产已对全球黄金产量产生了影响,并可能继续制约其增长。

图2:近几个季度以来,金矿商利润率显著上升

*数据截至2025年二季度。黄金矿商利润率=季度平均LBMA午盘金价-季度平均AISC。

来源:金属聚焦公司,世界黄金协会

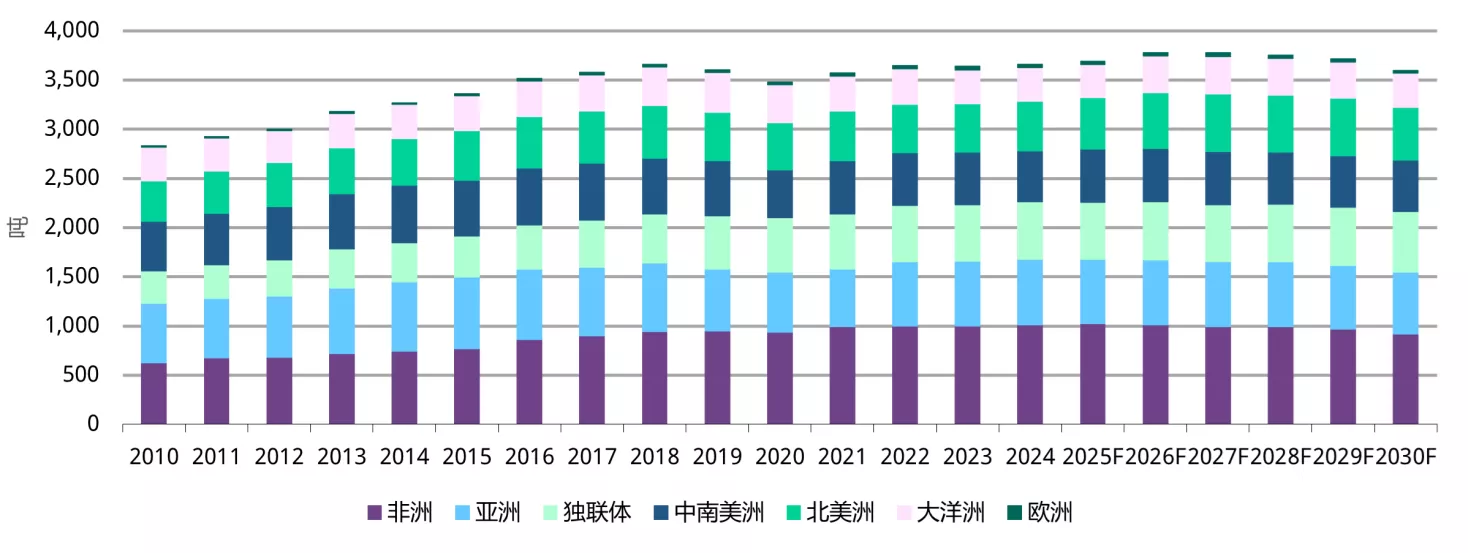

尽管如此,我们的分析与来自金属聚焦公司的预测表明,全球矿产金产量很可能在未来几年逐渐趋于平稳,而非触顶后下降 (图3)。新项目投产和增产虽然能提供持续支撑,但储量下降、生产中断以及黄金矿商的资本支出成本可能会限制黄金产量的上行潜力。

图3:基于金属聚焦公司的预测,矿产金产量可能逐渐进入平台期

五年期矿产黄金供应预测*

*金属聚焦公司基于截至2025年二季度的估算所做的预测。

来源:金属聚焦公司

为何黄金产量未能跟上金价飙升的步伐?

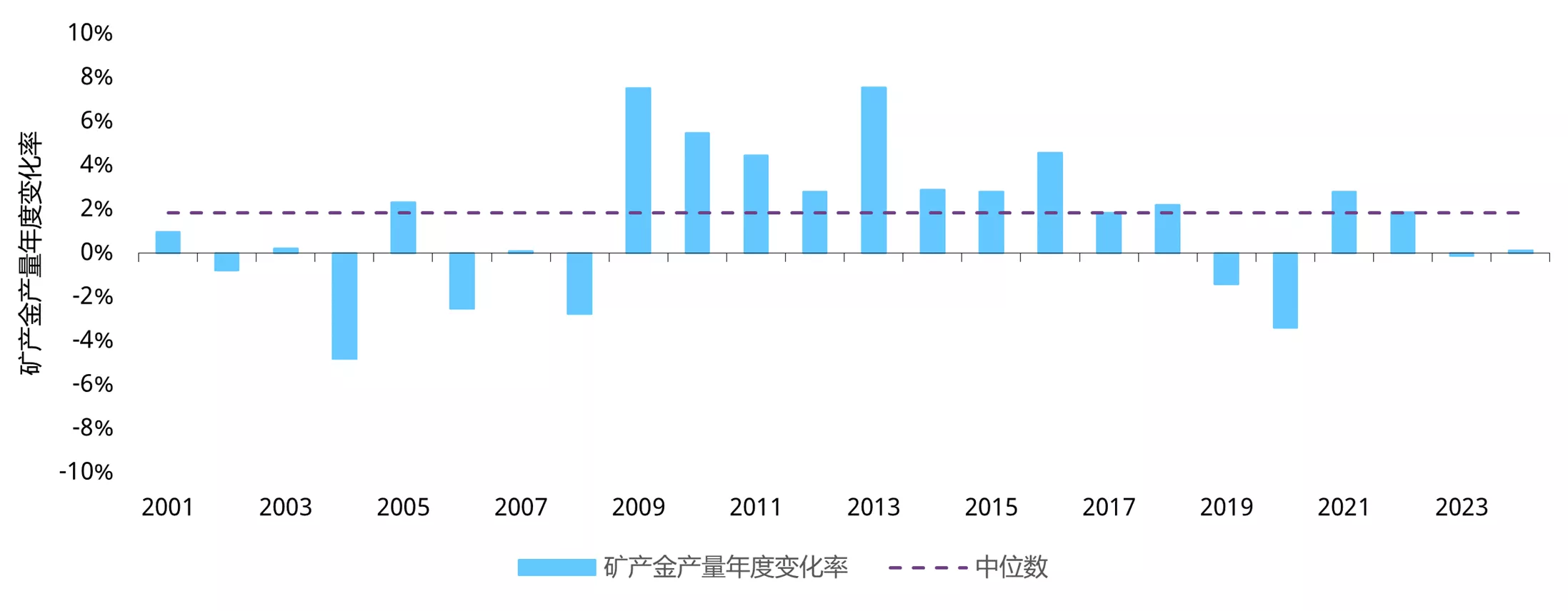

让我们先回顾过去,看一下近年来全球矿产金产量变动。2023年和2024年的矿产金产量几乎持平;总体金矿产量波动幅度在过去十年间仅为2.3%,在过去15年间为2.7%,过去20年间为3%(图4)。

图4:矿产金产量变化率一直相对较小

年度矿产金产量变化率及中位数*

*年度数据截至2024年。中位数变化基于2001年至2024年间的数据。

来源:金属聚焦公司,世界黄金协会

原因何在?首先,黄金在除南极洲外的各大洲均有开采,即便面临各种区域性的生产中断,这种地理分散性也为全球矿产金产量创造了稳定局面。1 其次,漫长的采矿周期意味着矿商难以在短期内增产或减产。此外,寻找新矿、获取开采许可并进行新矿山建设也正变得越来越困难,因为新项目的发现量正在持续下降(图5),使得任何实质性增产都充满挑战。同样重要的是,现有矿山将逐步老化并退出生产;若是没有利润驱动,黄金产量在中长期内甚至有可能下降,而老矿山的减产也可能会部分抵消新矿区的增产。

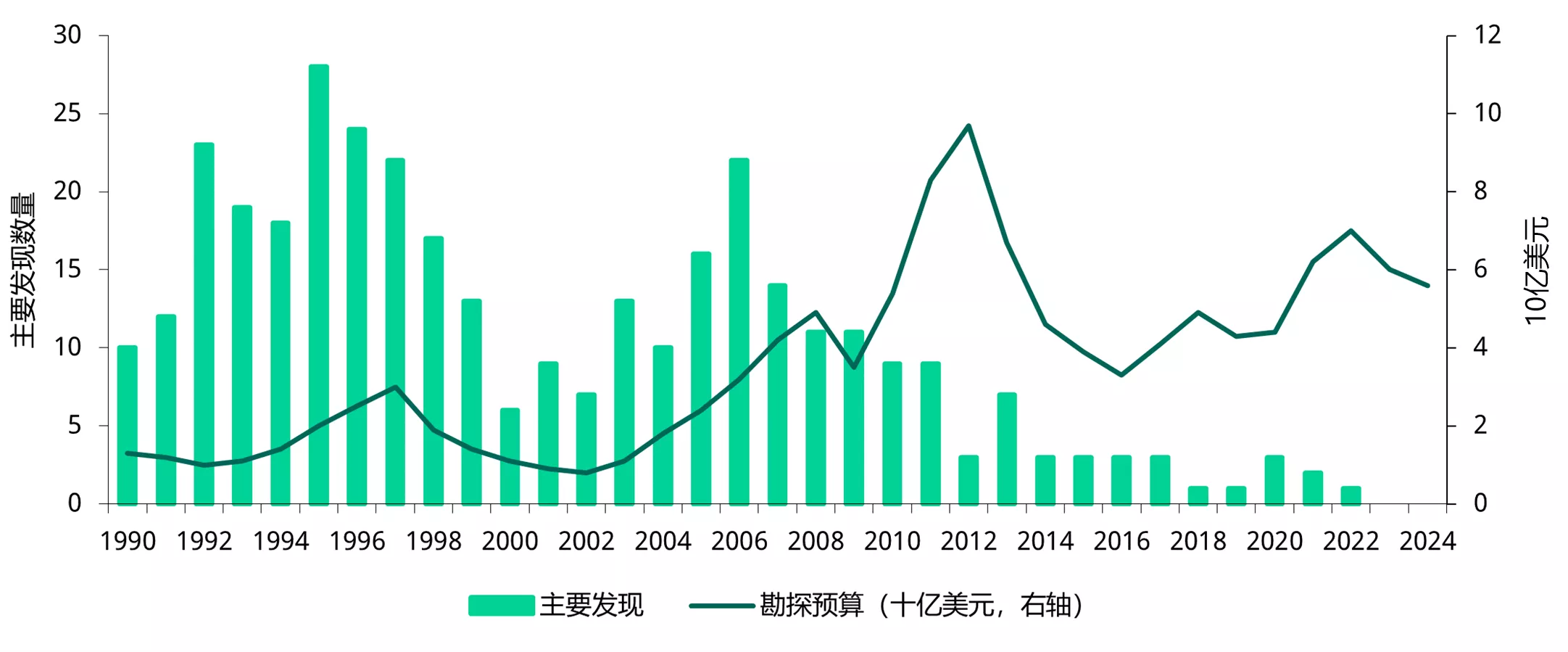

图5:新项目的发现愈发困难

全球黄金开采行业年度主要矿床发现数量与勘探预算*

*年度数据截至2024年。详情请见:New finds remain scarce despite gold from major discoveries at 3 Boz (译者译:尽管主要发现的黄金储量已达30亿盎司,但新发现依旧稀缺 | S&P Global)。

来源:标普全球市场财智,世界黄金协会

金价上涨通常会推高矿商的利润率,这将有望:

- 推动新矿山的开发;

- 促使曾因缺乏盈利能力而关闭的老矿山重新开业,或延长现有矿山的预期开采寿命;

- 刺激手工与小规模采金(ASGM)的增长。

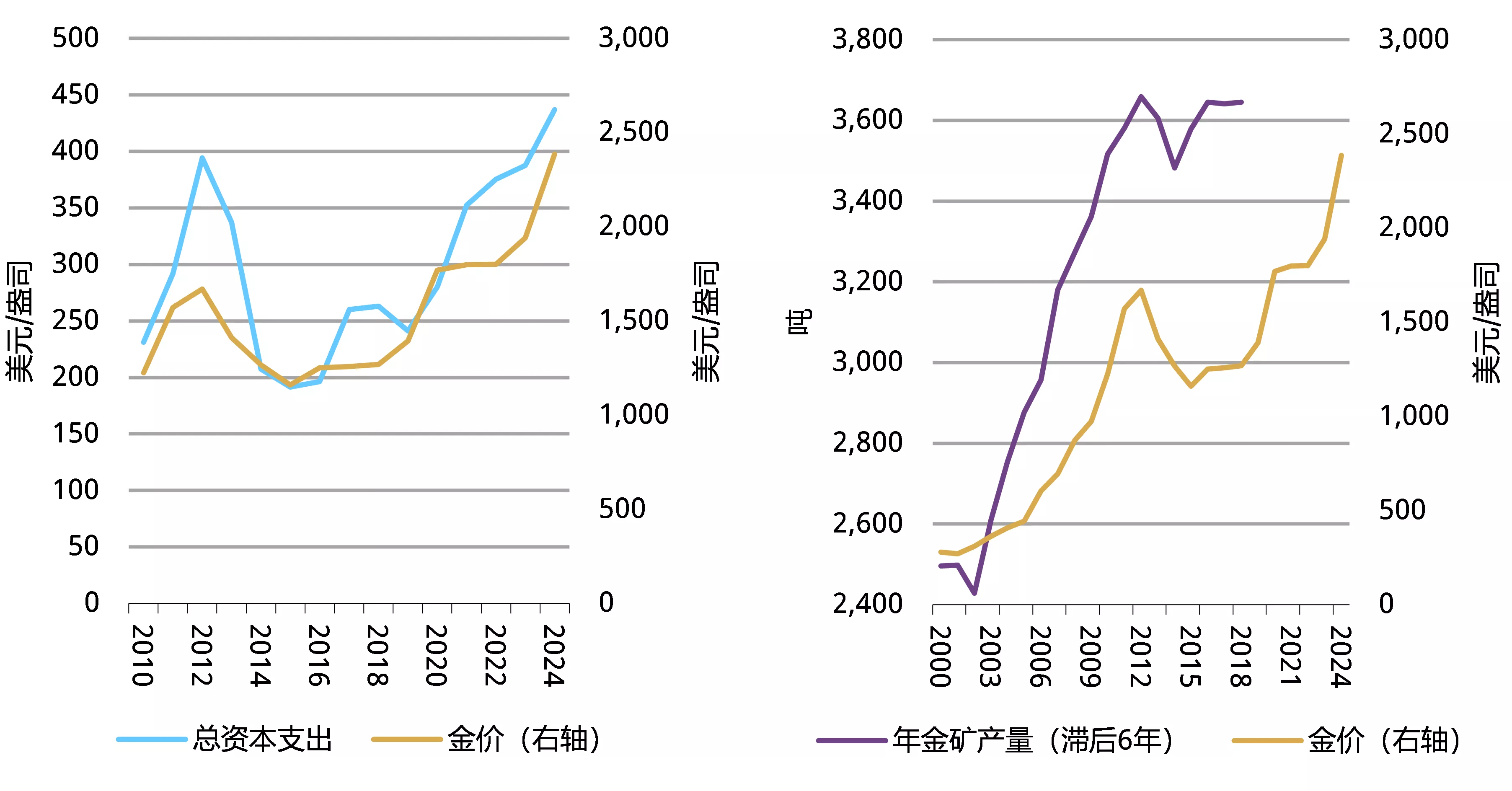

老矿重启和ASGM增长有望对黄金产量带来立竿见影的影响,而正如前文所述,新矿山投产则耗时更久且难度更大。我们的研究发现,虽然金价上涨通常与金矿商资本支出的增加同年发生,但矿产产量的增长往往要滞后于金价走势至少六年(图6)。

图6:金矿商资本支出及金矿产量对金价的反应*

*年度数据截至2024年。金矿商总资本支出包括每盎司的总维持性资本支出、非维持性资本支出以及研究和勘探支出。

来源:洲际交易所基准管理机构,金属聚焦公司,世界黄金协会

总结

金属聚焦公司的预测表明,全球金矿产量可能正接近峰值。据该公司预计,矿产黄金供应将在未来几年内逐渐趋于平稳,而非触顶后下降。过去几十年来,矿产金产量保持了相对稳定,尽管存在短期干扰,但年度波动幅度很小。这种稳定性源于黄金开采的地理多样性、新项目漫长的开发周期以及老矿山的逐步退出。正因如此,矿产黄金供应变动通常滞后于金价走势。

伴随着相对稳定的黄金需求——这主要得益于黄金作为消费品和投资资产的双重属性——全球黄金市场表现出韧性与平衡性。

免责声明

版权和其他权利

© 2026 世界黄金协会。保留所有权利。世界黄金协会和环形设备是世界黄金协会或其附属机构的商标。

对伦敦金银市场协会黄金价格(LBMA Gold Price)的引用已获得洲际交易所基准管理机构的许可,仅供参考之用。洲际交易所基准管理机构不对这些价格的准确性,或者 这些价格对应的产品承担任何责任。其他第三方内容是各个第三方的知识产权,所有权利属于这些第三方。

除非得到世界黄金协会或相关知识产权所有者的事先书面同意,否则严禁复制或再分发任何内容,但符合下述规定的除外。

允许根据公平行业实践,将本文的统计数据用于复核和评论目的,但必须符合以下两个前提条件:(i) 仅允许使用有限的摘录;及(ii) 使用这些统计数据必须注明来自世界 黄金协会,并在必要时注明来自Metals Focus、Refinitiv GFMS或其他的可识别的第三方。

世界黄金协会不保证任何信息的准确性和完整性。对于使用本文而造成的直接或间接损失或损害,世界黄金协会不承担任何责任。

本文不构成黄金、任何黄金相关产品或服务或任何其他产品、服务或证券的交易要约。

本文包含前瞻性陈述,此类陈述是基于当前预期,可能会被修改。前瞻性陈述包含一些风险和不确定性。无法保证任何前瞻性陈述会成为现实。我们不承担更新任何前瞻 性陈述的责任。

有关 QaurumSM 与黄金估值框架的信息

注意,通过使用 Qaurum、黄金估值框架及其他信息而取得的各种投资成果的最终表现,从本质上讲是假设性的,可能无法体现实际投资成果,也不保证未来的回报。世界黄金协会及牛津经济研究院不保证该工具的功能性,包括但不限于任何预测、估算或计算。