5月摘要:

- 5月,以美元计价的伦敦早盘金价(LBMA)下跌1.2%,而随着人民币的走弱,以人民币计价的上海午盘基准金价(SHAUPM)则上涨1.4%

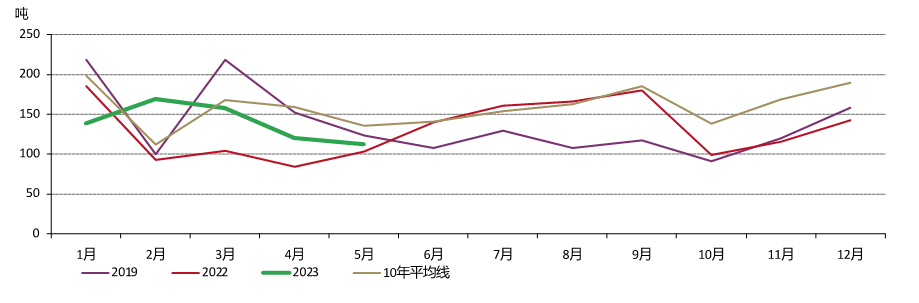

- 上海黄金交易所(SGE)的黄金出库量为113吨,在季节性因素、经济复苏放缓以及国内金价上涨的情况下,较上月减少了8吨;与饱受疫情困扰的2022年相比,则同比增加了10吨

- 由于上游实物黄金需求的疲软,上海-伦敦金5月平均溢价持续走低

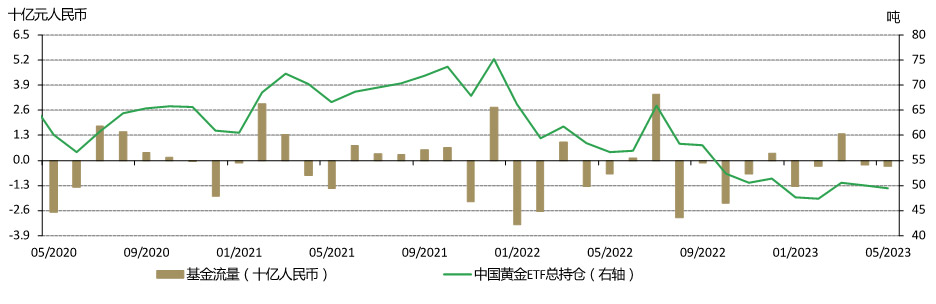

- 截至5月底,中国市场黄金ETF资产管理总规模(AUM)进一步下降至31亿美元(220亿元人民币),同时持仓减少至49.4吨

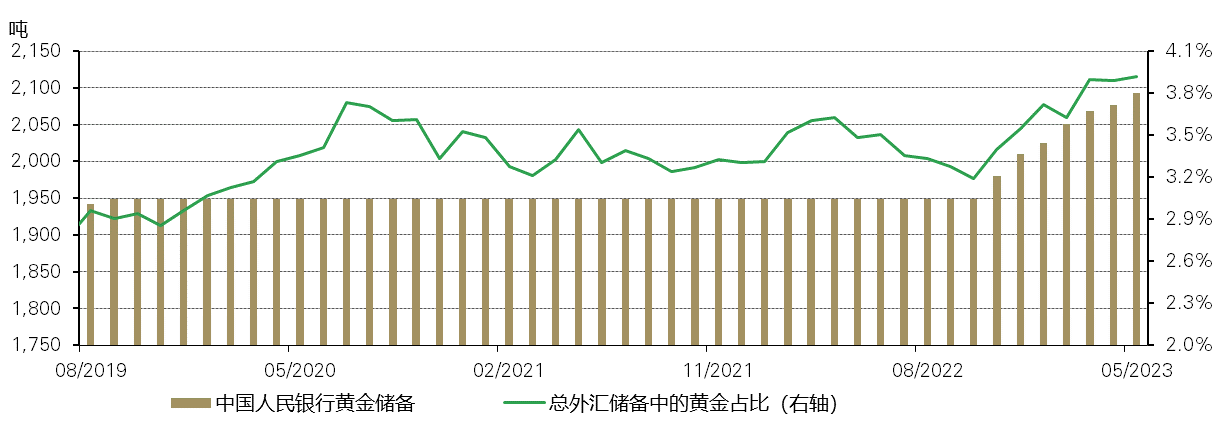

- 截至5月底,中国官方黄金储备已达到2,092吨,较上月增加16吨,实现连续第七个月上涨

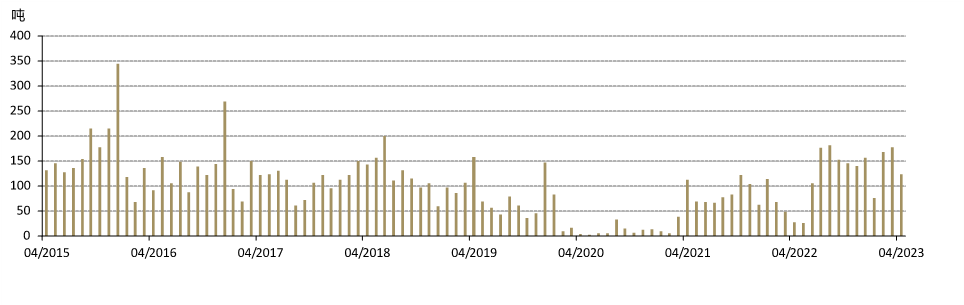

- 4月,中国黄金进口量降至124吨(-54吨),主要是受到季节性因素和境内外黄金溢价收窄的影响

未来展望:

- 历史规律表明,未来几个月的上游实物黄金需求可能仍不温不火,或许会限制境内外金价溢价的走高,但在三季度有望开始回升

- 高企的金价以及经济复苏势头的放缓,或将促使黄金制造商对补货持更谨慎态度

以美元和人民币计价的金价走势出现分歧

5月金价未能延续上月的增长势头。强美元和收益率上升等因素对美元金价构成压力;但由于人民币对美元贬值3%,以人民币计价的上海午盘金价(SHAUPM)实现上涨。值得一提的是,连续三个月上涨之后,5月份的人民币平均金价创下历史新高(图1)。

上游实物黄金需求进一步下降

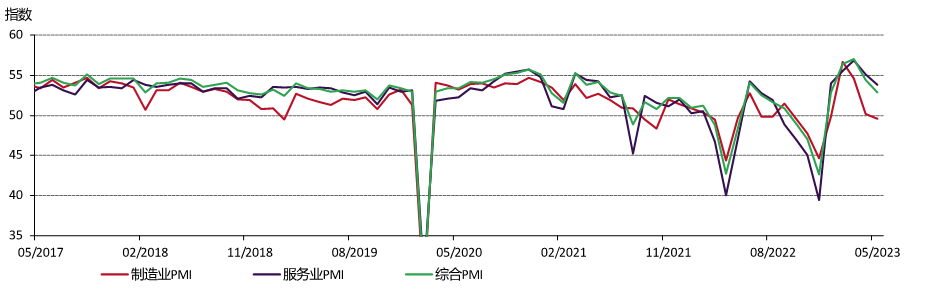

中国经济复苏的脚步继续放缓(图3)。5月份中国采购经理人指数(PMI)进一步收缩,出口也低于预期(同比下降7.5%,彭博社预测中值为下降1.8%),CPI和PPI同比读数仍旧疲弱,这也体现出中国经济面临的挑战:国内需求疲软,外部环境充满挑战,特别是全球经济下行以及地缘政治不确定性这两大因素。 1

5月,上海黄金交易所的黄金出库量再次出现环比下降。正如我们在上月中国黄金市场博客中提到的,5月初的五天劳动节假期促进了黄金销售,因此五一期间的黄金消费实现大幅同比增长。但好景不长,这一趋势并未持续太久,其中季节性因素起到关键作用:由于二季度是黄金消费淡季,上游实物黄金需求往往会减弱。此外,由于金价高涨,经济复苏放缓,同时消费者出行需求也挤占了其部分购物预算,因此制造商对黄金库存补充持较谨慎态度。

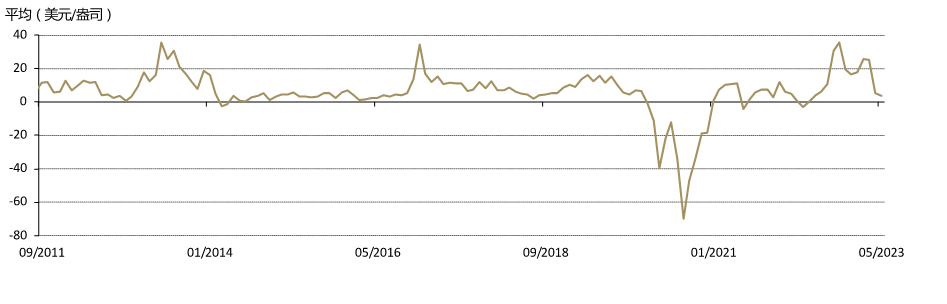

境内外金价溢价持续走低

上海-伦敦金价差已连续两个月收窄,5月份平均溢价为3美元/盎司,较上月减少3美元/盎司(图2),反映了前文提到的本地需求疲软现象。

中国市场黄金ETF再次经历温和月度流出

5月,中国市场黄金ETF流出约合4,100万美元(约合2.94亿元人民币),截至月末资产管理规模(AUM)为31亿美元(约合220亿元人民币),持仓略微减少0.6吨至49.4吨(图 5)。由于国内金价上涨并在历史高位附近盘整,投资者获利了结行为可能是本月黄金ETF出现负需求的主要驱动因素。

5月中国官方黄金储备延续连升势头

据报道,5月份中国官方黄金储备再次增加16吨至2,092吨,已经是中国连续第七月宣布黄金的增储。在这七个月期间,中国官方黄金储备已累计增加144吨;同时,黄金在中国外汇储备总额中的占比也稳定在3.9%(图 6)。

4月黄金进口放缓

4月,中国进口黄金量为124吨。虽然与受疫情影响更为严重的2022年相比,进口量实现同比大幅增加,但较三月还是减少了54吨(图 7)。我们曾在上月的中国黄金市场博客中详细介绍了以下两个影响黄金进口的因素:

- 国内黄金需求减弱:季节性因素、经济复苏势头放缓以及创纪录的高位金价都对4月份的国内黄金需求造成了负面影响

- 境内外金价溢价降低: 4月份平均溢价出现大幅下降,遏制了黄金进口商的兴趣