中国黄金市场月度评论:2026年黄金强势起航

12 二月, 2026. 10:00

重点摘要

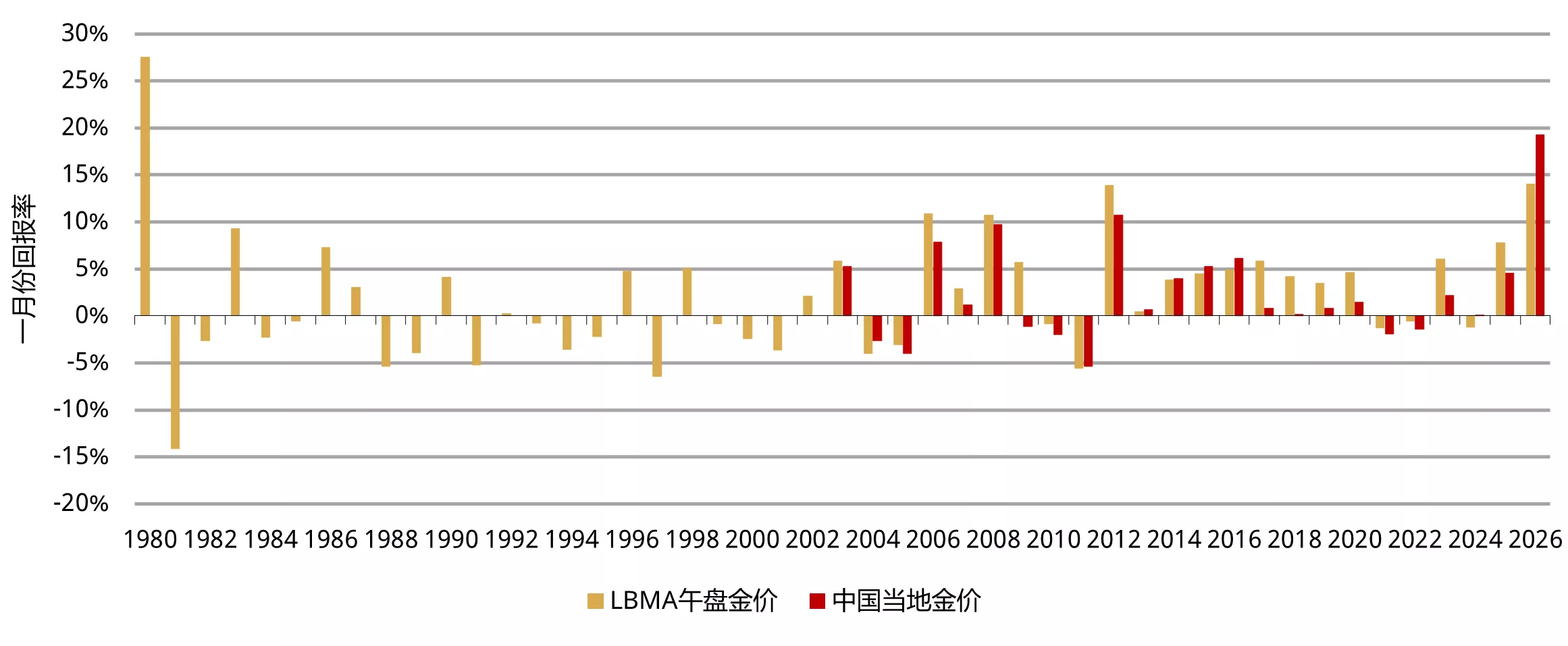

- 黄金 2026 年开局强劲:以美元计价的伦敦午盘金价(LBMA)录得自 1980 年以来最强劲的 1 月份表现;以人民币计价的上海午盘基准金价(SHAUPM)也创下有记录以来最亮眼的年度开局。

- 尽管金价在1月底和2月初出现回调,但其在关键价位附近获得支撑——分别为5,000美元/盎司和1,000元人民币/克——消费者和投资者可能在价格回落时逢低买入。

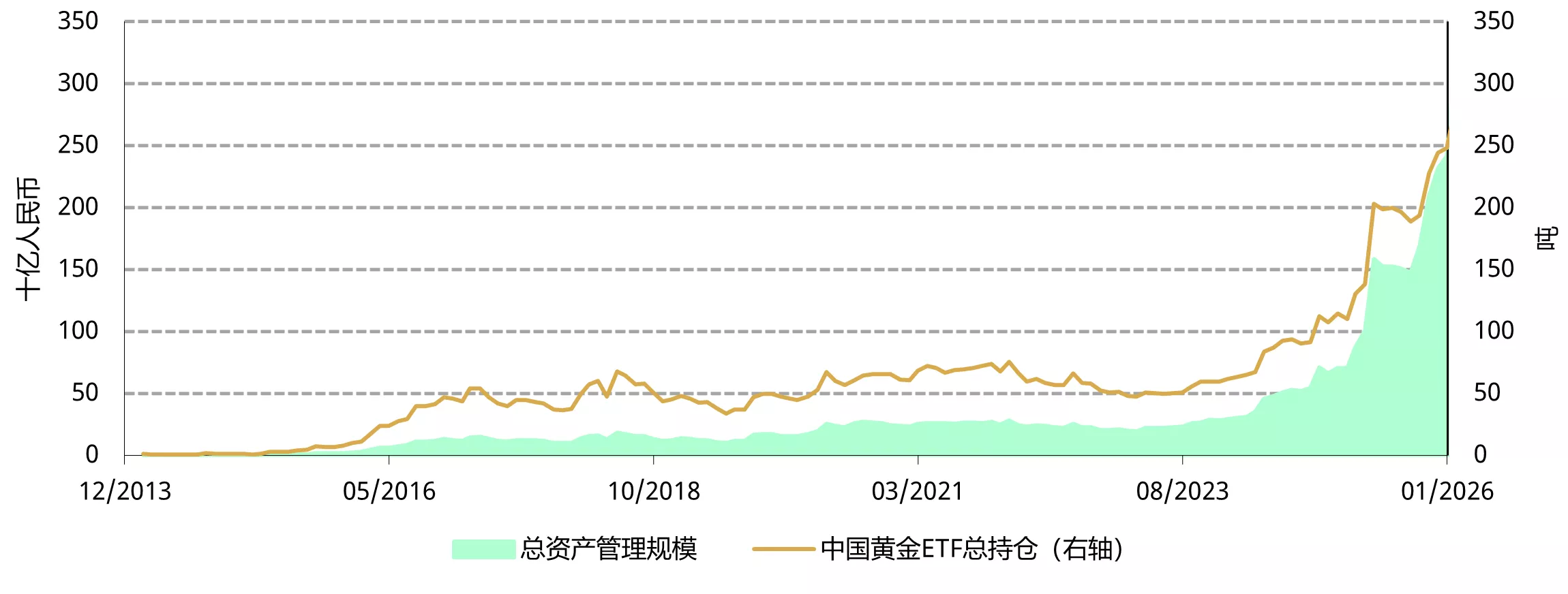

- 1 月中国市场黄金 ETF 流入 440 亿元人民币(约 62 亿美元,38 吨),创历年开局新高,其资产管理总规模(AUM)与总持仓双双刷新历史纪录。

- 2026 年中国人民银行(PBoC)继续发布购金公告,推动其黄金储备增加 1.2 吨至 2,308 吨,占外汇储备总额的 9.6%。

未来展望

- 随着中国春节假期(2 月 15 日至 23 日)临近,在自我犒赏及礼赠相关消费的带动下,金饰购买和金条投资需求或将继续出现季节性改善;但需注意的是,金价正处于高位,有可能继续在一定程度上抑制金饰的销量。

- 近期金价的快速波动刺激了金条购买与回收金活动的同步活跃,与此同时,越来越多消费者选择通过“以旧换新”将旧金饰换购成新品;我们预计此类活动将持续推进,并有助于提升中国黄金市场的整体流动性。

2026年黄金强势开局,波动并行

黄金在2026年迎来了数十年来最强劲的1月份表现(图1)。1 月金价持续刷新历史高位,共 11 次创下新高,并突破多个关键价位区间。整体来看,以美元计价的 LBMA 午盘金价和以人民币计价的上海SHAUPM 午盘金价当月分别上涨 14% 和 19%。然而,在1月大部分时间内快速上行之后,月末金价出现回调,可能原因在于市场对特朗普提名的美联储主席候选人凯文·沃什持较为鹰派的反应,且受到趋势驱动下的抛售行为与其他商品(例如白银)带来的抛压影响。

2月初,黄金一度短暂跌破4,500美元/盎司(接近1,000元人民币/克),但随后已重新回升至5,000美元/盎司(约1,100元人民币/克)上方。1 消费者和投资者很可能利用金价回落的机会入场,尤其是在过去一年支撑黄金需求的基本面因素依然稳固的情况下。

图1:尽管1月末波动加剧,2026年黄金仍迎来数十年来最强劲的年度开局

中国当地金价(人民币)和伦敦LBMA午盘金价(美元)的1月月度回报率*

*中国当地金价基于2017年至2026年间的上海SHAUPM午盘金价,以及2003至2016年间的Au9999金价。

来源:上海黄金交易所,ICE基准管理机构,世界黄金

上游实物黄金需求仍有提升空间

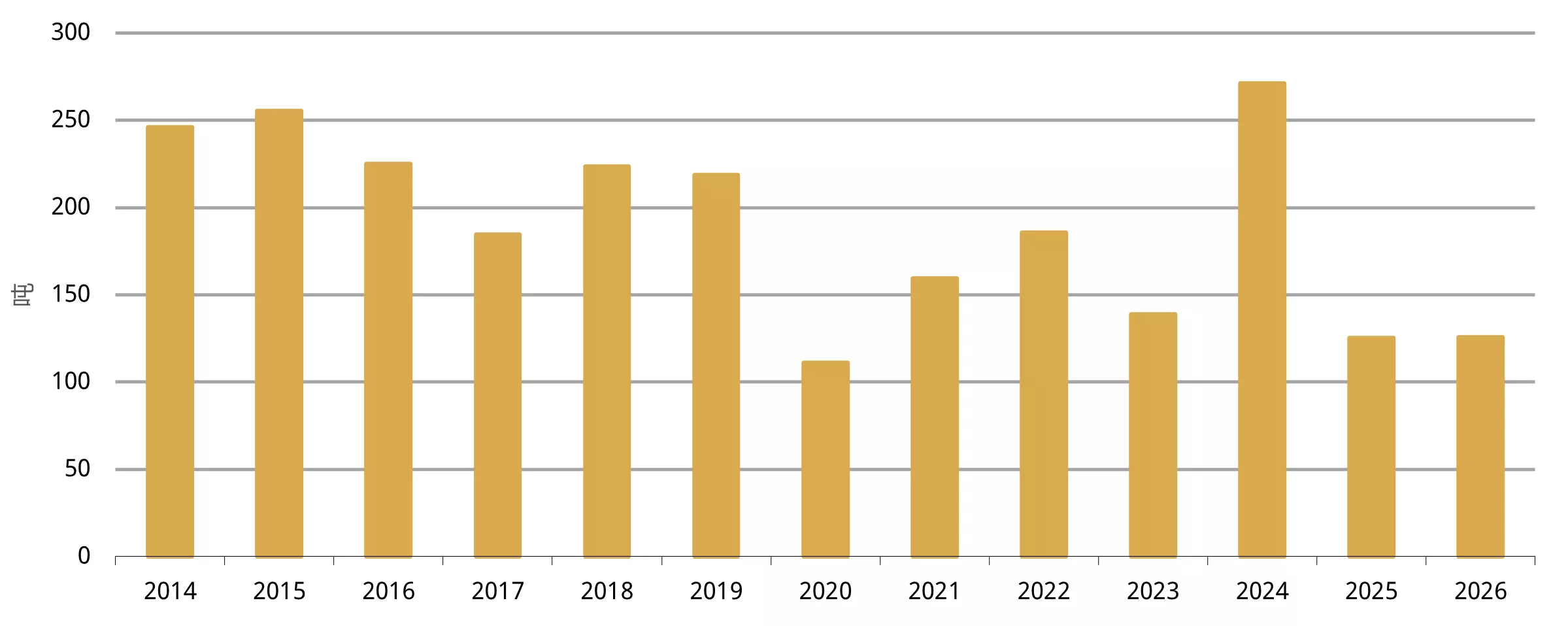

1 月,各大银行、金饰制造商及精炼厂等从上海黄金交易所提取黄金 126 吨,与 2025 年同期大体持平,环比增加 11 吨(图 2)。我们认为,在金价强劲上涨的带动下,金条销售表现稳健,同时春节前金饰商加大补库力度(尤其是在月末金价回调期间逢低补库),从而对黄金需求形成了支撑。

但与此同时,金价快速上涨且波动加剧,也使得部分投资者和消费者保持谨慎。这些因素在一定程度上限制了上游实物黄金需求的进一步增长,并导致1月交易日日均出库量同比下降 10%——去年 1 月恰逢春节假期,压缩了当月的交易日数量,故采用日均出库量对比。

图2:1 月上游实物黄金需求与 2025 年均值基本持平

上海黄金交易所的月度出库量

来源:上海黄金交易所,世界黄金协会

2026年中国黄金 ETF 强势开局

1 月,中国市场黄金ETF 流入 440 亿元人民币(约 62 亿美元),为历史第二高单月流入规模。连续第五个月实现流入,加之金价上涨,其资产管理总规模增至 3,330 亿元人民币(约 360 亿美元),环比增长 38%,并创下历史新高(图3),同时其持仓增加 38 吨至 286 吨,再次刷新纪录。

金价的强劲上涨吸引了投资者对黄金ETF的高度关注。同时,在“定向降息”及货币宽松预期升温的背景下,国债收益率走低,同时全球和区域地缘政治不确定性居高不下,进一步提升了黄金 ETF 的吸引力。此外,我们还观察到此前参与度有限的国内机构投资者对黄金ETF青睐度有所提升,也可能受到了上述因素的推动。

初步数据显示,2月初随着金价回落,中国黄金ETF在最初几日出现资金流出,但随后几天需求已有所回升。

图3:中国黄金 ETF 资产管理总规模与总持仓双双刷新历史纪录

中国黄金 ETF 资产管理总规模(十亿人民币)及总持仓(吨)*

*数据截至2026年1月31日。

来源:相关公司公告,世界黄金协会

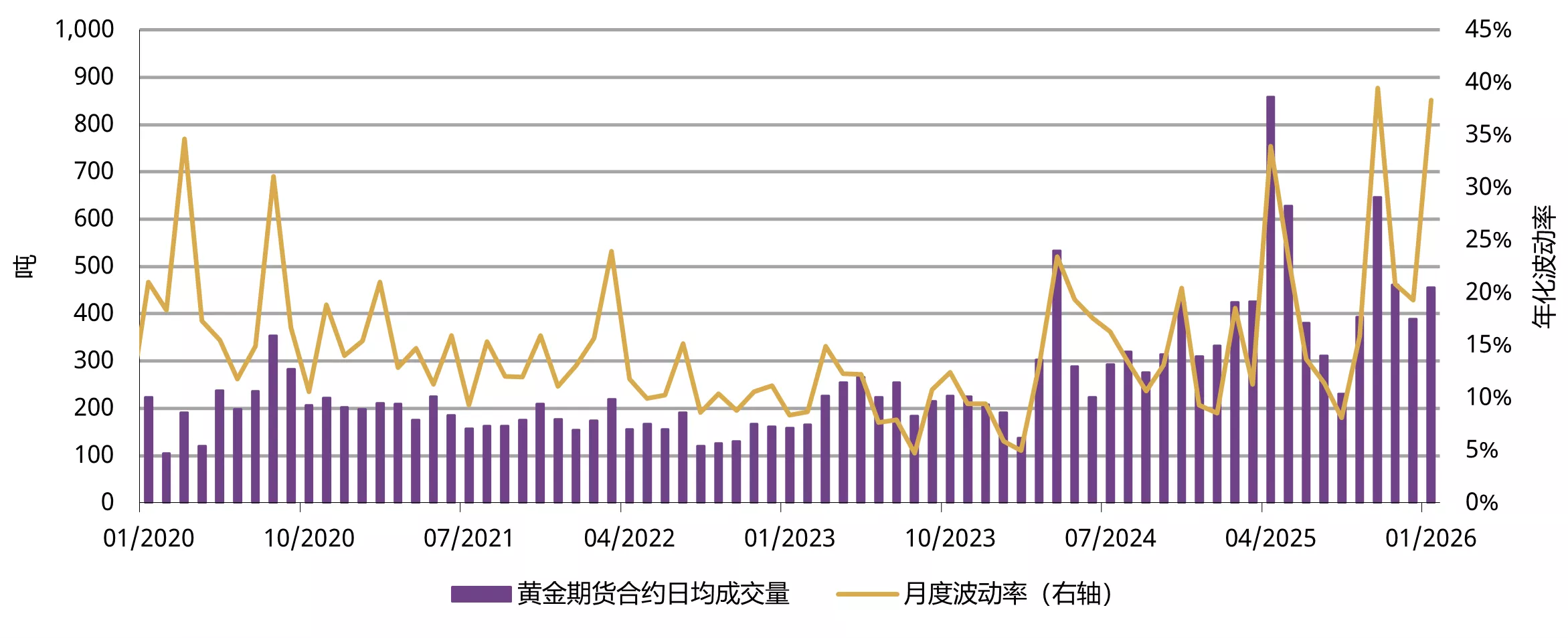

1月,上海期货交易所黄金期货交易同样保持活跃,日均交易量达 456 吨。金价波动性走高及金价的强劲涨势吸引了更多市场关注,推动黄金期货交易量环比增长 17%,较其五年均值高出 72% (图4)。

图 4:1月上海期货交易所黄金期货交易量显著上升

上海期货交易所黄金期货日均交易量与活跃黄金合约价格走势*

*数据截至2026年1月31日。

来源:上海期货交易所,世界黄金协会

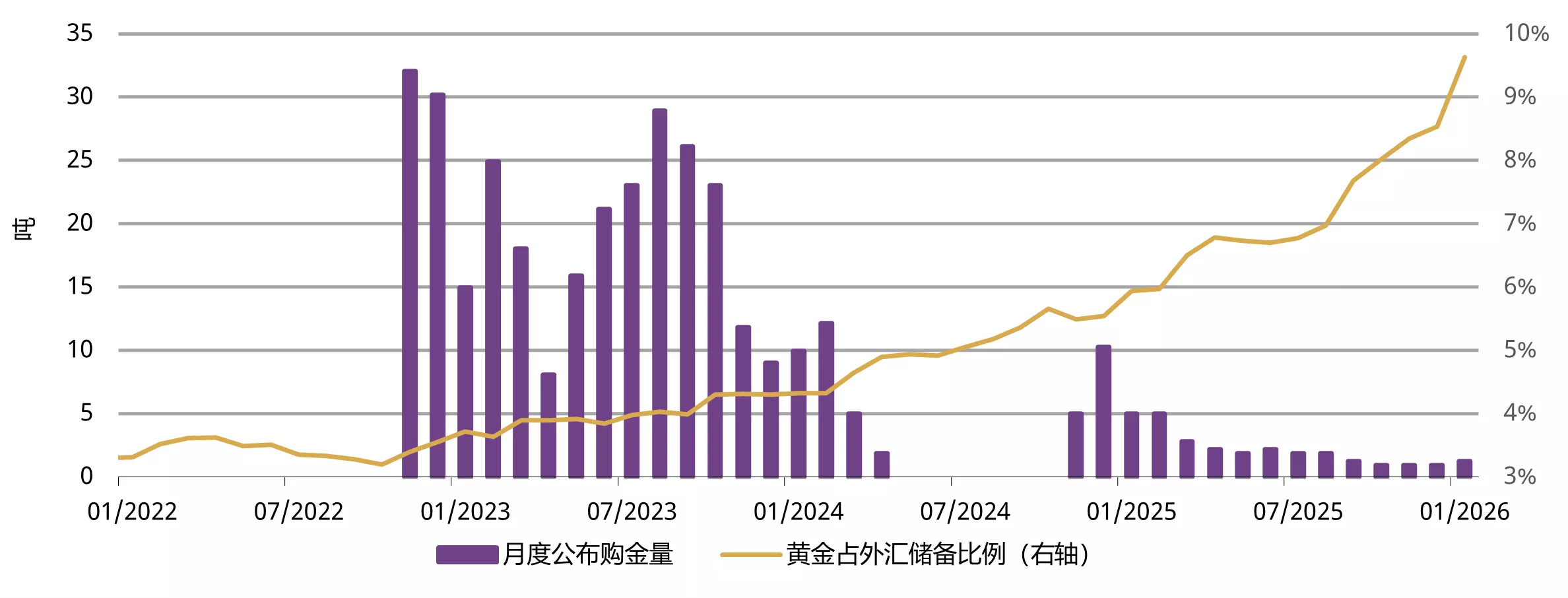

中国央行购金势头延续

在金价屡创新高的背景下,中国人民银行连续 第 15 个月增加黄金储备(图 5)。在1 月1.2吨的增持后,中国黄金储备规模为 2,308 吨,占外汇储备总额的 9.6%。中国央行持续购金的表态,以及全球央行保持强劲购金的态势,共同传递出一个重要信号:在地缘政治风险和多重政策不确定性并存的背景下,央行稳步增持黄金,凸显了其作为系统性风险对冲工具的长期作用。

图5:中国人民银行购金公告不歇

中国人民银行官方黄金储备及其在外汇储备总额中的占比*

*截至2026年1月。

来源:国家外汇管理局,世界黄金协会

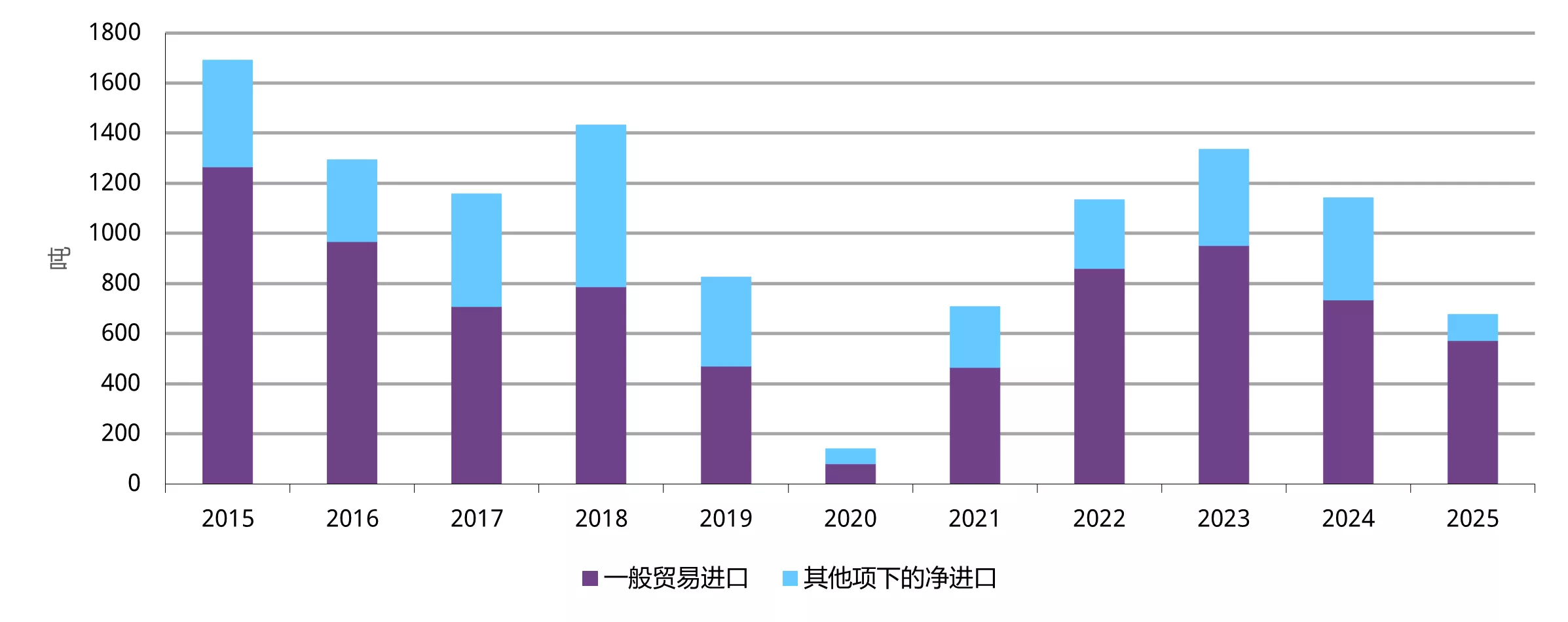

2025 年黄金进口表现疲弱

2025 年 12 月中国黄金净进口量为 29 吨,环比减少 18 吨,同比减少 55 吨。12月金饰需求不振,以及当月大部分时间本地金价相对境外出现折价,使得黄金进口商承压。

2025 年全年,中国黄金净进口量为 675 吨,同比下降 41%。主要受金饰板块需求疲弱以及本地金价频繁贴水(亦部分源于金饰需求疲弱)的影响。

图6:2025 年黄金进口明显回落

不同贸易方式下的7108黄金净进口量*

*基于最新可用数据。截至2025年12月。

来源:中国海关总署,世界黄金协会

脚注

1基于美元XAU现货金价与人民币Au9999金价的走势。

免责声明

版权和其他权利

© 2026 世界黄金协会。保留所有权利。世界黄金协会和环形设备是世界黄金协会或其附属机构的商标。

对伦敦金银市场协会黄金价格(LBMA Gold Price)的引用已获得洲际交易所基准管理机构的许可,仅供参考之用。洲际交易所基准管理机构不对这些价格的准确性,或者 这些价格对应的产品承担任何责任。其他第三方内容是各个第三方的知识产权,所有权利属于这些第三方。

除非得到世界黄金协会或相关知识产权所有者的事先书面同意,否则严禁复制或再分发任何内容,但符合下述规定的除外。

允许根据公平行业实践,将本文的统计数据用于复核和评论目的,但必须符合以下两个前提条件:(i) 仅允许使用有限的摘录;及(ii) 使用这些统计数据必须注明来自世界 黄金协会,并在必要时注明来自Metals Focus、Refinitiv GFMS或其他的可识别的第三方。

世界黄金协会不保证任何信息的准确性和完整性。对于使用本文而造成的直接或间接损失或损害,世界黄金协会不承担任何责任。

本文不构成黄金、任何黄金相关产品或服务或任何其他产品、服务或证券的交易要约。

本文包含前瞻性陈述,此类陈述是基于当前预期,可能会被修改。前瞻性陈述包含一些风险和不确定性。无法保证任何前瞻性陈述会成为现实。我们不承担更新任何前瞻 性陈述的责任。

有关 QaurumSM 与黄金估值框架的信息

注意,通过使用 Qaurum、黄金估值框架及其他信息而取得的各种投资成果的最终表现,从本质上讲是假设性的,可能无法体现实际投资成果,也不保证未来的回报。世界黄金协会及牛津经济研究院不保证该工具的功能性,包括但不限于任何预测、估算或计算。