展望未来:

利率上升有可能为黄金投资带来挑战,近期金条和金币需求大幅上升或许也将限制其进一步的增长,但持续的高通胀和潜在的股市回调有可能提供支撑金价走势疲软的可能性和良好的经济增长预期或为黄金

消费提供动力预计各国央行将继续购入黄金,但购金量将低于2021年由于疫情干扰减少,加之多座金矿扩展产能或完成“头金倾注”,金矿供应有可能实现预期增长,但这种增长也可能被回收金供应的下滑所抵消,使黄金总供应量整体基本保持不变。

第四季度和全年回顾

今年年底的情形与年初大致相同,名义利率和通胀争相成为影响黄金的主要因素。但第四季度与第一季度不同的是,通胀相比利率拥有更大的主导性。居高不下的通胀帮助黄金收回了今年早些时候的部分失地(参见《2022年黄金市场展望》)。

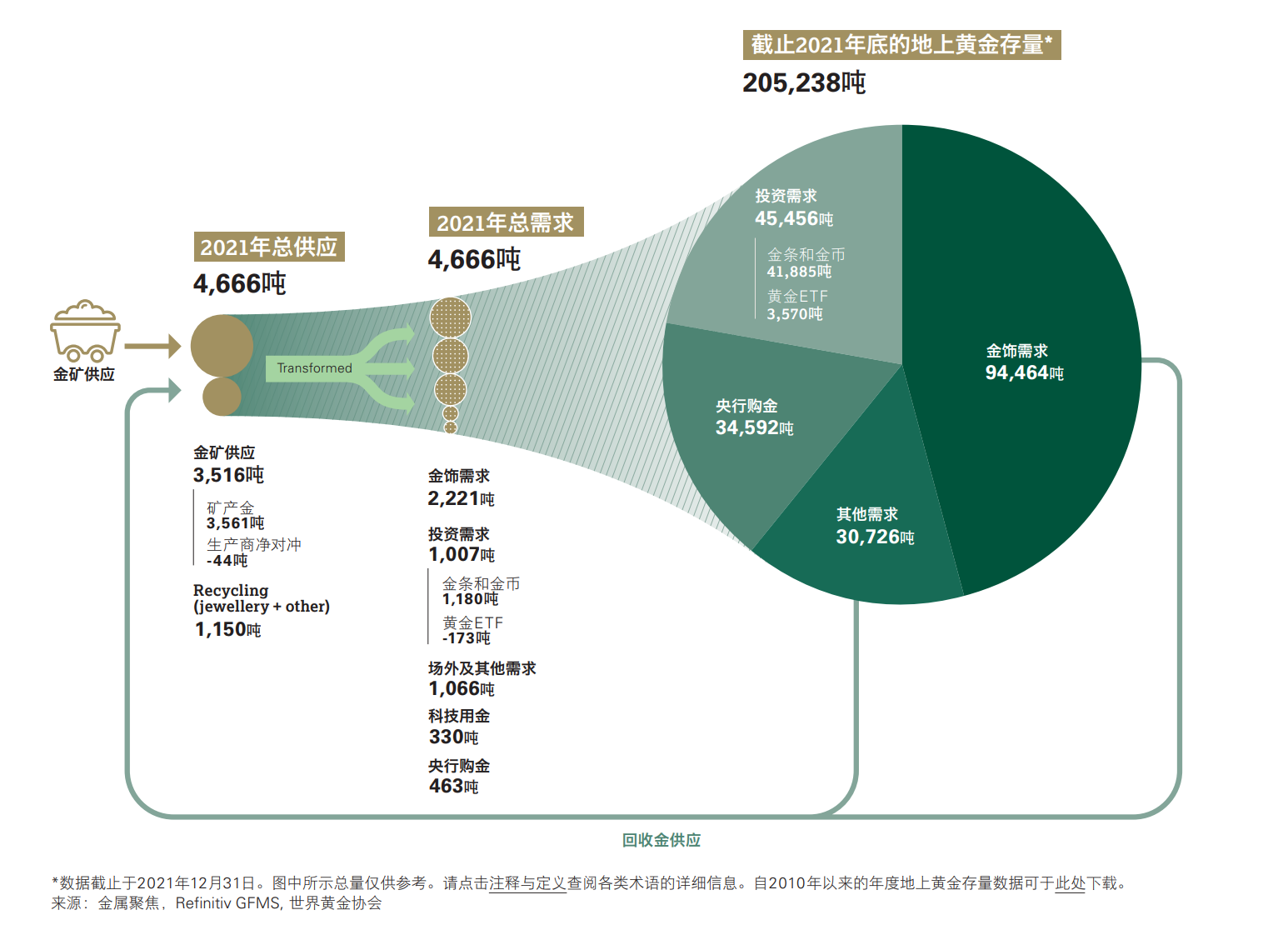

今年黄金价格下跌了4%,但2021年平均金价仍比2020年高出近2%。2021年黄金市场动态充分解释了金价的变动。

利率和通胀的拉锯战也反应在投资需求上,对金价趋势造成不利影响。在2021年大部分时间里,黄金ETF都出现了净流出(主要集中在北美)。截止年底,全球黄金ETF总持仓共减少173吨。利率代表着持有黄金的机会成本,历来是左右ETF流向的关键因素,2020年也不例外。截止年底,美国十年期国债收益率上升40个基点,而期限较短的债券,如美国两年期国债的收益率(此类债券反映了市场对美联储未来政策的预期)在过去一年中几乎逐月上涨。名义收益率的上升对黄金ETF持仓形成下行压力。不过,尽管今年出现大量流出,但总持仓仍远高于疫情前水平。原因有可能在于,2020年创纪录的流入大部分来自长期战略性购买。

我们的分析表明,相较利率,金条和金币需求对通胀变化更为敏感。欧洲和北美市场的金条和金币需求创下数十年来新高,令2021年的全球金条金币投资出现281吨的上升。

金饰需求稳健复苏,也对黄金整体需求构成支撑。2020年疫情肆虐造成全球金饰需求大幅下滑,但如今正在强劲反弹。印度四季度的金饰消费创下季度记录,令全球金饰需求在年底意外激增。而中国的金饰需求表现同样可圈可点,创下了有史以来最强劲的四季度。

另一方面,来自各国央行的购金需求也为黄金市场提供了进一步支撑,这一点在今年前三个季度尤为明显。泰国和巴西等国央行完成了数笔大规模购金,加之印度和乌兹别克斯坦等央行的相对较小的常规采购,2021年央行购金量超过460 吨。

下半年黄金表现相对稳定,这也反映在了ETF流出减少,消费和央行购金需求向好上。

最后,黄金供应变动有限,回收金的显著下滑抵消了金矿的小幅增长。

2022年展望

2022年,在全球经济普遍强劲增长的背景下,金饰需求和科技用金需求有可能继续保持稳健增长,而如果金价横盘整理或走弱,则可能会提供进一步支撑。

不过,此前部分因疫情被抑制的消费已在2021年第四季度得到满足,因此2022年这部分增长或许会趋弱。

2022年初,中国的黄金需求有可能受到疫情和经济增速放缓的负面影响。而在2022年其余时间,即便经济增长趋缓会限制消费的上行空间,但若金价趋稳,则中国的黄金需求可能会得到提振。

科技用金需求继续从2020年的疲软态势中复苏,预计今年的科技用金需求将进一步温和增长。5G基础设施持续扩张有助于支持该行业的黄金需求。但由于中国经济增长放缓,加之疫情导致的限制措施,该黄金需求仍面临部分风险。

2022年,黄金投资需求有可能因名义利率上升而再次面临压力,但也可能因通胀带来的持续担忧情绪和疫情风险而受益。

今年年初的债券收益率表现强势。如果各国央行继续保持鹰派作风,持有黄金的机会成本或许会上升。不过,黄金表现在今年前几周表现出强大韧性,有可能是通胀等风险因素依旧存在带来的支撑。

此外,政策利率上升及购债计划结束都可能对金融市场造成不利影响,因为这两种因素过去几年以来一直在为金融市场提供支持。股市继续在不利的大环境下逆势上涨,但过高的估值和不明朗的盈利前景仍有可能造成回调。债券在经济增长环境中历来表现不佳,如果疫情导致的供应链限制逐步消

失,大宗商品价格也可能走低。

此外,虽然加息并非首次,但2018年至2019年的经验表明,由于债务水平大幅上升,经济对利率上行更为敏感。这种特点也导致了增长放缓和长期实际利率下降的风险。最后,在美联储收紧周期开始后的几个月里,黄金的表现历来优于大盘。

ETF需求或将重演2021年的情况:经济复苏和名义利率上升带来不利影响。不过,持续通胀压力、潜在的金融市场动荡以及疫情限制政策都有可能推动ETF需求增长。黄金ETF在2016年至2020年期间共增加了2,200吨,审视2021年的ETF流出时应考虑这一背景。一方面,在通胀持续及疫情有可能造成市场回调的大环境下,黄金的避险需求有望得到提振;另一方面,名义利率上升或许会令黄金的吸引力下降。全球黄金ETF2022年的表现将很大程度上取决于这两种因素的博弈。

与2021年相比,预计2022年金条和金币需求将在1,000吨至1,200吨的区间内波动,某些地区的需求有可能减弱。

潜在的价格波动和持续通胀担忧可能有助于需求增长,但在经历了两年的强劲增长之后,部分购买力已现疲态。不过中国市场仍然存在上涨空间。潜在的货币疲软、可能的通胀上升以及相对较低的利率都有利于中国市场的金条和金币投资。

印度于2021年第四季度放宽疫情限制,推动黄金投资显著增长。2022年,该驱动或相对弱化,但印度的经济增长仍将充当强劲需求的催化剂。

央行需求有可能延续12年来的积极趋势,但可能无法再现2021年的强劲表现。2021年全球央行的战略性购金规模或难重现,而且俄罗斯和中国等此前的重要买家近年来相对不太活跃。这两种因素都给未来带来了更多的不确定性,土耳其的情况(有可能对央行购金总需求产生重大影响)也是不确定性之一。不过,我们的央行调查表明,各国央行2022年对黄金投资持有与2021年相同的积极态度。

预计黄金总体供应将略显疲态,金矿供应将有小幅上升,但或被回收金供应的收缩所抵消。

2022年金矿产量有可能取得与2021年类似的增长。虽然金矿开采成本上升,但行业仍保持健康的利润率,为持续生产提供动力 。但疫情干扰及运营问题都使金矿产量增长面临一定的风险。

2022年回收金供应可能有所下降,预计全年总量在1,050吨 至1,110吨之间。预计全球实际GDP增长较为稳定,这也在一定程度上降低了持有者因经济问题抛售黄金的机率。与2021年一样,政府提供的经济支持也有可能减少民众抛售黄金的需求,而如果黄金价格走低,回收金供应则将被进一步抑制。此外,高通胀也将抑制黄金抛售意愿,在2019年和2020年回收金供应达到历史高位之后,消费者手中容易变现的实物黄金总量减少,2022年这或也成为限制全球回收金供应的因素之一。