黄金实际收益——超乎想象

众所周知,黄金在投资组合中具有对冲功能,这一点已经有大量论述黄金对冲避险特性的论文作为佐证1,但黄金对投资组合收益的贡献却鲜为人知。目前已有研究者建立了估算黄金长期收益率的框架,但相对于资本市场对其他资产类别的收益假设,尚未出现与其一致且稳健的黄金收益率估算框架。本文介绍的框架在估算黄金收益率时考虑到了黄金所独有的双重属性:既是实物商品,也是金融资产。

研究黄金预期收益率的著作普遍认为,储值是黄金的主要功能,因此从长期来看,金价始终与一般物价水平(CPI)共进退。使用风险溢价估算或嵌入期权的类债券结构等替代策略进行研究,也能得出类似结论。

在这方面,已有研究提供了丰富洞见,但普遍具有下文所述的两种特点。我们认为,这两种特点导致现有研究对黄金产生误解,进而得出有失偏颇的结论:

- 使用金本位制时期的数据来分析黄金表现,曲解黄金与一般价格之间的关系。2

- 仅从金融市场需求的角度来看待金价的长期走势,而忽略了其他需求来源。这种忽视很可能是造成私人投资组合中黄金权重系统性偏低的原因之一。

- 大多数情况下,这些理论得出的黄金预期长期实际收益率在0%到1%之间。3

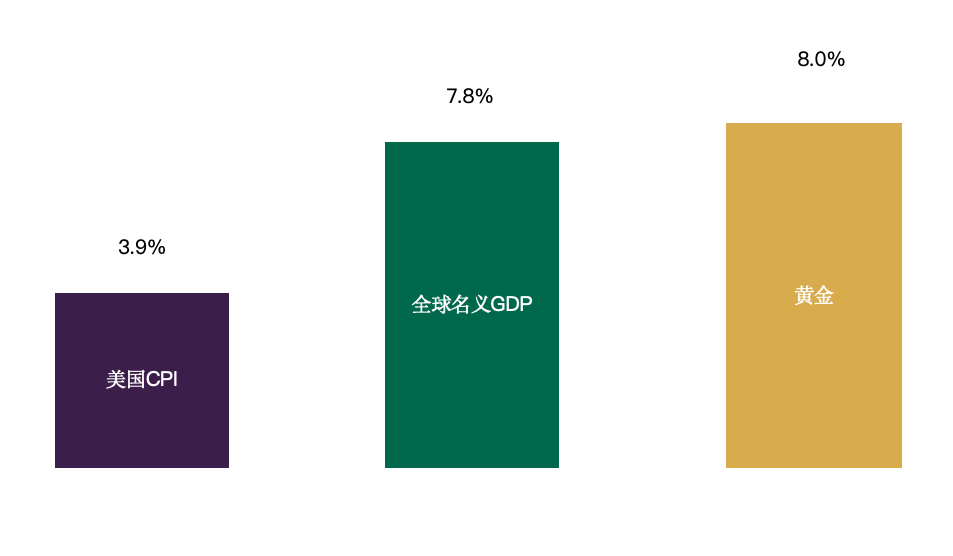

相反,我们的研究表明,五十多年来黄金的长期收益率始终远高于通胀率(图1),更接近全球国内生产总值(GDP)的增长率,而GDP也是我们在其他黄金定价模型中使用的经济扩张驱动力的替代指标。

我们采用简单而稳健的分析策略(即黄金长期预期收益率(GLTER)),以地面黄金库存在不同需求类别之间的分布作为基础和出发点,进行黄金收益分析。

黄金买家广泛分布于不同需求领域,包括金饰和科技用金、央行购金、金融投资、零售金条和金币4,这些买家的购买动力远比现有理论所论述的更为广泛和重要。5此外,金融市场投资者经常在短期内主导金价走势,但从长期来看,这些投资者的主导作用并不明显。6

我们的数据表明,长期金价主要由以全球名义GDP为代表的经济因素和以全球股市及债券市场资本化为代表的金融因素共同驱动,二者相互牵制,使整体关系达到平衡。接下来,我们使用经济因素和金融来估算长期预期收益率。