大部分研究认为,金融投资是决定金价的首要因素。然而,金融市场的短期影响固然不可否认,但从长期来看,其他需求来源对金价的影响更为突出。

据估计,黄金地上库存达到212,582吨,我们将其称之为“黄金立方体”,也可以将其视为黄金持有资产负债表的缩影(图错误!未找到引用源。, p 5)。该立方体之所以值得注意,原因有以下几点

这个立方体表明,黄金看似无处不在,但其地面总库存累加起来只略大于三座奥运规格泳池。黄金立方体还告诉我们,与其他需求来源相比,金融市场参与者多年来积累的金融投资(此处包括实物黄金ETF和场外交易实物持有量)竟是如此微不足道,这个统计数据明显与金融中心每日流通的大量黄金不符。

在这个假想立方体中,大量黄金并非通过金融工具持有,意味着在解释黄金的总体分布时,不能考虑仅与金融市场参与者的日常决策相关的因素,还要考虑其他因素。

黄金立方体的持有分布表明,金价由两种不同因素驱动:一种是低波动性的经济因素,另一种是高波动性的金融因素。

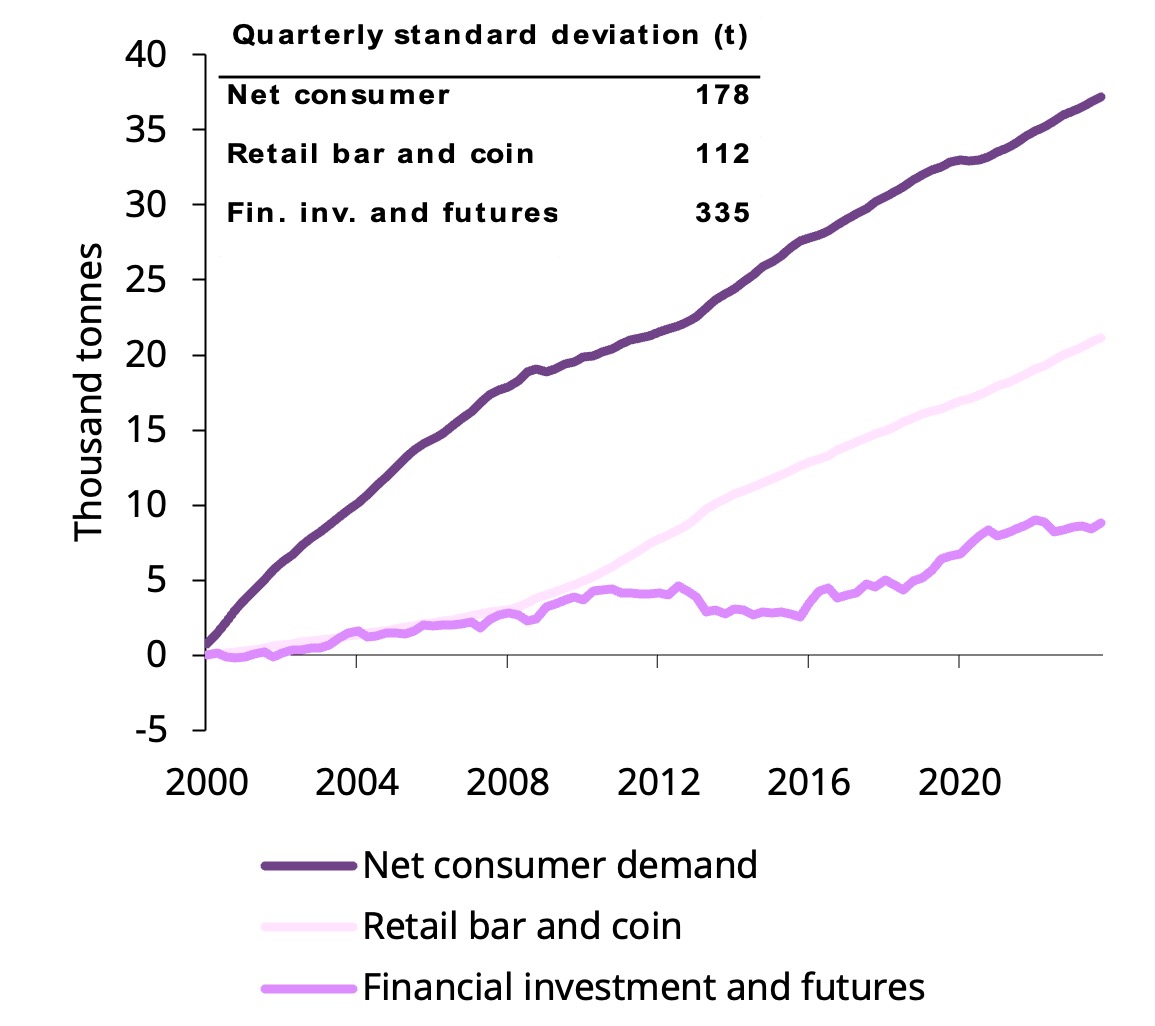

我们使用2000年的季度数据,通过图1举例说明了这种动态,并在其中加入COMEX期货净头寸,以反映衍生品的走势。1该图比较了流向消费者的净投资(金饰 + 科技用金 - 回收金)和黄金金融投资工具(黄金ETF + 场外净买入和期货净多头头寸)的累积流量。从中可以看出,金融工具累积黄金的波动性是净消费波动性的两倍多,但其累积速度远低于后者。

我们将这些累积(包括个人持有的黄金、特定中央银行的黄金储备,甚至用作长期储蓄的黄金投资)归因于波动性较低的经济因素。我们认为,从整体上看,波动性较大的金融因素仅代表对冲需求等战略性考虑,包括个人和机构投资者。2

这个立方体表明,黄金看似无处不在,但其地面总库存累加起来只略大于三座奥运规格泳池。

要点1:黄金的主要动力

黄金兼具消费品和投资资产这两种角色,两种角色的相互作用决定了黄金的表现。黄金的表现不仅受到投资流向的影响,制造业和央行购金需求也在其中发挥作用。

因此,为了充分了解黄金在不同时期的走势,我们将重点关注四种关键驱动因素:

- 经济扩张:经济增长期利好金饰、科技用金和长期储蓄需求

- 风险和不确定性:市场低迷、通胀高企和地缘政治风险通常会刺激将黄金视为避风港的投资需求

- 机会成本:债券和货币等竞争资产的价格将影响投资者对黄金的态度

- 动量:资本流动、定位和价格走势都有可能推动或抑制黄金的表现。

详细信息参见GRAM和Qaurum。